作者:Stella Wei 加拿大特许专业会计师

2019年12月8日

我曾在2017年底写过一遍关于在年底如何安排个人税务的文章,转眼两年过去了,加拿大的税务局民面临的个税税种又多了不少,例如联邦对高收入者征收更高边际税率、家庭收入分割税、BC省投机空置税等。我们稍不留神,就会多交不少税,而税务规划可以有效的让大家合法的税务最小化。并且年底是个人税务规划的第二黄金时段,因为我们大部分人已经知道当年的收入金额和种类,此时做税务规划会更直接的优化个税,对于年初的税务规划也是一个很好的补充。

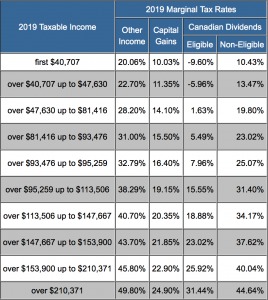

为方便大家理解此篇文章提供的省税案例,特先提供BC省税务居民在2019年度个人收入税率图表:

购买RRSP(注册退休储蓄计划)

您可以通过联邦税务局(CRA)给您的2018年报税表的回执单上找到2019年的RRSP供款额度,在规定时间和额度内购买RRSP,以降低2019年应税收入,达到减税目的。

例如,单身贵族张女士预计在2019年的工资收入为$67,630,她需要在2020年3月2日及之前购买RRSP才能减少2019年应税收入。如果她没有其它收入,且RRSP供款额度为$20,000,她在2019年12月30日向RRSP存入$20,000,其申报2019年个税时,计税收入降为$47,630,边际税率从28.2%降低为22.7%,节税$5,640。

另一方面,如果你在此年度前四年都没有拥有过自住房,并有打算在2020年购买首套住房,你可以从RRSP账户取走高达$35,000作为买房首付款。当然条件是:$35,000在你取走时已在RRSP账户中留存90天,你需要在今后15年内逐年通过购买住房计划(HBP)还款至RRSP账户,每年还款金额为取款额的1/15。

承接上例,张女士自从UBC毕业后5年,一直为攒足首套住房的首付款而努力工作,如果她缴付的首付款小于房价的20%,她必需缴纳CMHC规定的好几千元的房贷保险。为了节省房贷保险,她父母和她刚好在2019年底凑足了首付款,这时我们建议她先把首付款中的$20,000尽快在2019年存入RRSP,以降低计税收入,拿到退税。等到她在2020年春天购房时,这次存入的$20,000和以前已有的$15,000均在RRSP账户中保存了90天以上,她在购房时从RRSP可取出高达$35,000作为首付款,并且还能因为买了RRSP在2020年4月从税务局拿到5千多元的退税,一举两得!

税务亏损变卖

“税务亏损变卖”指的是将有亏损的投资在年内卖掉以实现资本亏损,用来抵消你在其他投资中实现的资本增值而实现当年少交税的目的。任何在当年没有用到的资本亏损还可以用来抵消过去3年内或者未来任何一年的资本增值。如果想在本年就使用亏损或是在过去的3年使用该亏损的话,你的买卖交易完成的日期应该在2019年的年内。如希望追溯到过往三年内(2016、2017和2018年)使用2019年的资本亏损,所需填写的税表为T1A。

表面损失(Superficial Loss)

如果你打算重新买回已变卖的亏损投资,一定要注意不要被税务局认定是“表面亏损”: 如果你或是你的关联人,比如你的配偶,你和你的配偶的公司或是信托,在出售同一个投资的后30天里将它购回,那么“表面亏损”就会被认定成立。如果“表面亏损“条款被执行,你实现的损失将不能用于抵税,直到你真正将这个资产卖掉为止。

转移和互换(Transfers and swaps)

有的人想将自己损失的投资转移到自己的RRSP或TFSA账户里,以至于在不变卖这些投资的同时实现资本损失,这种方法是被严格禁止的。还有就是,某人若想将未注册账户的投资互换到注册账户里以谋取现金或其他价值时,也会受到严厉的处罚。若想避免类似情况的发生,你可以将亏损的投资变卖,再将得到的现金放入你的RRSP或TFSA中。如果你愿意的话,你仍可以在30天界限后用你的RRSP或TFSA买回之前变卖的投资。

托儿费用减税

如果您和配偶有同住一起的16岁及以下被抚养子女,子女的托儿费用一般从您和配偶的低收入一方减低计税收入。2013年及以后出生的每个子女,可让低收入的一方减低2019年计税收入达$8,000;2003年至2012年出生的每个子女,可让低收入的一方减低计税收入达$5,000。如果有残疾子女,则无论多大年纪,都可让父母中低收入一方的计税收入降低达$11,000。但是大家需保管好正式托儿费用单据,以备税务局抽查。

如果低收入一方在读书或其他特殊情况,有时高收入的一方可以把托儿费用用于自己减税。如有您有较复杂情况,请来电我们预约咨询。

退休考虑的计划(Retirement Considerations)

如果你在2019年底前满71岁,你必须在12月31日前关掉你的RRSP账户。你可以将RRSP全部取出 (当然,你就需要将这笔钱算作你2019年的收入而为之上税),或你可以将RRSP转换成RRIF,也可以用RRSP里的钱购买年金。

如果你在前些年没有用尽你的RRSP额度,你可以在你关闭RRSP账户以前将过去剩下的额度都一次性地供款进去,然后可以在今后的年份里慢慢的使用这些额度抵税。如果你没有从以前年份剩下的RRSP空间,而你在满71岁的这一年又有比较高的收入需要用RRSP减税,那你可以在你关掉RRSP账户以前提前将2019年的额度供进去。这样,你将会面临每个月1%的罚款,不过这个罚款在2020年1月1日你的2019年RRSP额度生效后就没有了。

如果你已经年满71岁并且有收入和未使用的RRSP空间,而你的配偶还没有满71岁,你可以在她/他满71岁以前供款到配偶RRSP里面,这样你在今后的年份都可以使用这个RRSP的额度抵减你的个人所得税。

如果你2019年在60岁到64岁之间而且考虑开始从CPP中提取退休金,你最好在2019年12月31日之前申请。如果你在2019年开始提前领取CPP,与65岁时开始领取相比,每提前一个月,你的退休金将按比例相应减少一点。

免税储蓄账户(Tax Free Saving Account)

如果你在考虑从TFSA中取钱,取钱的时间很重要。我们都知道,从TFSA取的钱都是免税的,但是请注意:你当年从这个账户中提取的钱如果在同一年又放回去,这笔钱会被当作新的供款占有你的TFSA的总额度而可能造成你超额供款,而超额供款的罚款是每个月1%。所以,如果你要从TFSA中取钱,最好在2019年的12月31日前提取,这样过了2020年的1月1日,你任何时候都可放回而没有罚款。

提前购买用于生意固定资产

如果你是自雇,你应该考虑将你打算在2020年购买的用于生意的家具,电脑,机器等需要折旧的固定资产提前到2019年底购买。根据折旧的“半年原则”,你在添置新的固定资产的那一年只有50%可以用于折旧,不管你是1月1日购买的还是12月31日购买的。如果你在2019年年底购买了这个固定资产,你在2020年就可以100%折旧了。

投机和空置税豁免

2018年,BC省开始实行投机税,但在BC省的税务居民、且是加拿大公民或永久居民、并不属于卫星家庭成员的房屋业主均可有自住房的投机和空置税的豁免。但卫星家庭成员、只有工、学签的业主却没有自住房的税务豁免,所以他们中的很多人考虑是出租空余单元给第三方租客,在2019年的长租期总计达6个月及以上一般可拿到投机和空置税豁免,当然还要满足其它一些条件,具体可查看我以前的博文(http://accountantwei.com/cn/房产税系列七-出租豁免bc省投机税的问与答/)。

在2019年如果您无法享受自住房的投机税豁免,同时又没有把房子出租,你依然可享受下列条件下的2019年度投机税豁免:

你在2019年才买的房,包括你在若干年前买的楼花在2019年交的现房;

你在2019年把房子卖出;

危房豁免;

共管公寓酒店在2018和2019年被豁免投机税;

在2018年10月16日前就有出租限定的物业在2018和2019年被豁免投机税;

被允许用于托儿所的物业可豁免投机税;

在建筑施工中的房屋只要能证明是在积极的投入施工也可以申请到豁免,等等。

篇幅有限,未能详尽,有求知欲的朋友可以查阅我在2018年12月写的文章:http://accountantwei.com/cn/房产税系列三更新-bc省投机税有减免、还有豁免/ 。或者上BC省政府网站得到更多投机税豁免信息。我们下期的个税规划将针对中小企业的股东。如果您还有更多问题,欢迎来电咨询,我们会计师事务所的预约电话是604.423.3598,地址是500-5050 Kingsway,Burnaby BC。谢谢大家关注!